“Manual sobre o Valor do Dinheiro no Tempo”

A noção de que um dólar hoje é preferível a um dólar em algum momento no futuro é bastante intuitiva para a maioria das pessoas compreenderem, sem usarem modelos e matemática. Entretanto, os princípios de valor presente fornecem apoio adicional a esta declaração, e permitem-nos calcular quanto exatamente um dólar daqui a algum tempo no futuro vale em dólares de hoje e, ainda, mover o fluxo de caixa no tempo. O valor presente é um conceito, intuitivamente atraente, simples de computar, e tem uma gama extensa de aplicações. Ele é útil no ato de tomar decisões, indo de decisões pessoais simples – comprar uma casa, poupança para a educação das crianças e estimar o rendimento na aposentadoria, para decisões complexas de finanças corporativas – escolhendo em qual projeto investir, como também o correto financiamento combinando com estes projetos.

Linha de Tempo e Notação

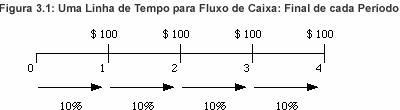

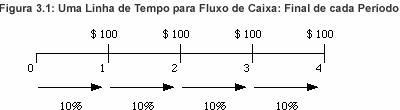

Lidando com fluxos de caixa que estão em pontos diferentes no tempo torna-se mais fácil usar uma linha de tempo que mostra o instante e a quantia de cada fluxo de caixa numa série deles. Assim, uma série de fluxos de caixa de $100 ao final de cada um dos próximos 4 anos, pode ser desenhada numa linha de tempo como esta da Figura 3.1.

Na figura, o 0 refere-se ao agora. Um fluxo de caixa que ocorre no instante 0 está, portanto, já no valor presente e não precisa ter seu valor ajustado no tempo. Uma distinção deve aqui ser feita entre um período de tempo e um ponto no tempo. A porção da linha de tempo entre 0 e 1 refere-se ao período 1, que, neste exemplo, é o primeiro ano. O fluxo de caixa que ocorre no ponto "1" do tempo se refere ao fluxo de caixa que ocorre no final do período 1. Finalmente, a taxa de desconto, que é 10% neste exemplo, é especificada para cada período sobre a linha de tempo e pode ser diferente para cada período. Estando os fluxos de caixa no início de cada ano em vez do final de cada ano, a linha de tempo teria que ser redesenhada como aparece na Figura 3.2.

Note que em termos de valor presente, um fluxo de caixa que ocorre no começo do ano 2 é o equivalente de um fluxo de caixa que ocorre no final do ano 1.

Os fluxos de caixa podem ser ou positivos ou negativos; fluxos de caixa positivos são chamados de entrada de caixa e fluxos de caixa negativos são chamados de saída de caixa. Para propósitos de notação, assumiremos o seguinte para o capítulo que se segue:

As Bases Intuitivas para o Valor Presente

Existem três razões do por quê um fluxo de caixa no futuro vale mais que um similar fluxo de caixa hoje:

(1) Os indivíduos preferem o consumo presente ao consumo futuro. Teria de ser oferecido à pessoa mais no futuro para ela abrir mão do consumo presente. Se a preferência pelo consumo atual é forte, terá que se oferecer aos indivíduos muito mais em termos do consumo futuro para abrirem mãos do consumo atual, uma troca que é capturada por uma alta taxa “real” de retorno ou taxa de desconto. Reciprocamente, quando a preferência pelo consume atual é fraca, os indivíduos se contentarão com muito menos em termos de consumo futuro e, por extensão, uma baixa taxa real de retorno ou taxa de desconto.

(2) Quando existir inflação monetária, o valor atual diminui com o tempo. Quanto maior a inflação, maior a diferença no valor entre um fluxo de caixa hoje e o mesmo fluxo de caixa no futuro.

(3) Um fluxo de caixa prometido não poderia ser liberado por várias razões: o prometedor poderia fugir dos pagamentos, aquele a quem se prometeu o pagamento poderia não estar por lá para receber o pagamento; ou alguma outra contingência poderia intervir para evitar o pagamento prometido ou reduzi-lo. Qualquer incerteza (risco), associada com o fluxo de caixa no futuro reduzirá o valor do fluxo de caixa.

O processo pelo qual os fluxos de caixa futuros são ajustados para refletirem estes fatores é chamado de desconto, e a magnitude destes fatores é refletida na taxa de desconto. A taxa de desconto incorpora todos os fatores mencionados acima. De fato, a taxa de desconto pode ser vista como uma composição do retorno real esperado (refletindo as preferências de consumo no agregado sobre a população investidora), a taxa de inflação esperada (para capturar a deterioração no poder de compra do fluxo de caixa) e a incerteza associada com o fluxo de caixa.

A Mecânica do Valor no Tempo

O processo de descontar fluxos de caixa futuros converte-os em fluxos de caixa em termos de valores presentes. Reciprocamente, o processo de composição converte os fluxos de caixa presentes em fluxos de caixas futuros.

Primeiro Princípio do Valor no Tempo: Os fluxos de caixa em diferentes pontos do tempo não podem ser comparados e agregados. Todos os fluxos de caixa têm que ser levados ao mesmo ponto no tempo antes que as comparações e agregações sejam feitas.

Existem cinco tipos de fluxos de caixa - fluxo de caixa simples, anuidades, anuidades crescentes, perpetuidades e perpetuidades crescentes, que serão discutidos abaixo.

Fluxos de Caixa Simples.

Um fluxo de caixa simples é um fluxo de caixa único num período de tempo futuro especificado; ele pode ser desenhado sobre uma linha de tempo:

onde CFt = o fluxo de caixa no tempo t.

Este fluxo de caixa pode ser descontado de volta ao presente usando uma taxa de desconto que reflita a incerteza do fluxo de caixa. Simultaneamente, fluxos de caixa no presente podem ser compostos para se chegar a um fluxo de caixa esperado no futuro.

I. Descontando um Fluxo de Caixa Simples.

Ao descontar um fluxo de caixa se convertem em valor presente os dólares e habilita-se o usuário a fazer várias outras coisas. Primeiro, convertidos os fluxos de caixa em valor presente, eles podem ser agregados e comparados. Segundo, se os valores presentes são estimados corretamente, o usuário deverá ficar indiferente entre o fluxo de caixa futuro e o valor presente daquele fluxo de caixa. O valor presente de um fluxo de caixa pode ser escrito como segue

![]()

onde

FCt = Fluxo de Caixa no final do período t.

r = Taxa de Desconto.

As outras coisas permanecem iguais, o valor presente de um fluxo monetário diminuirá com os aumentos da taxa de desconto e continuará diminuindo ainda mais no futuro quando o fluxo de caixa ocorrer.

Ilustração: Descontando um Fluxo de Caixa

Assuma que você seja o dono da Infosoft, uma pequena firma de software. Você está atualmente alugando seu espaço para o escritório, e espera fazer um pagamento da quantia total ao proprietário do bem imobiliário de $500.000 dez anos a partir de hoje. Assuma que uma taxa de desconto apropriada para este fluxo de caixa seja 10%. O valor presente deste fluxo de caixa pode então ser estimado:

![]()

Este valor presente é uma função decrescente da taxa de desconto, como ilustrado na Figura 3.4.

II. Compondo um Fluxo de Caixa

Fluxos de caixa atuais podem ser movidos para o futuro compondo o fluxo de caixa numa taxa de desconto apropriada.

Valor Futuro do Fluxo de Caixa Simples = FC0 (1+ r)t,

onde

FC0 = Fluxo de Caixa agora.

r = Taxa de Desconto.

Novamente, o efeito de composição aumenta com a taxa de desconto e o período de composição.

Ilustração: O Poder da Composição – Ações, Bônus (Bonds) e Letras de Câmbio.

Quando o tamanho do período de propriedade é estendido, pequenas diferenças nas taxas de desconto podem conduzir a grandes diferenças no valor futuro. Num estudo dos retornos das ações e bônus entre 1926 e 1997, Ibbotson e Sinquefield encontraram que as ações na média atingiram 12.4%, os bônus do tesouro atingiram 5.2%, e as letras do tesouro atingiram 3.6%. Assumindo que estes retornos continuem no futuro, a Tabela 3.1 fornece-nos os valores futuros de $ 100 investidos em cada categoria no final de vários períodos de holding - 1 ano, 5 anos, 10 anos, 20 anos, 30 anos, e 40 anos.

Tabela 3.1: Valores Futuros dos Investimentos – Classes de Ativos

As diferenças no valor futuro do investimento a estas diferentes taxas de retornos são pequenas para períodos de composição curtos (tais como 1 ano) mas tornam –se maiores quando o período de composição é extenso. Por exemplo, com um horizonte de tempo de 40 anos, o valor futuro do investimento em ações, numa media de retorno de 12,4%, é mais do que 12 vezes maior que o valor futuro do investimento em bônus do tesouro e numa média de retorno de 5,2% mais do que 25 vezes o valor futuro do investimento nas letras do tesouro numa média de retorno de 3,6%.

A Regra do 72: Um Atalho para estimar o Efeito da Composição

Num aperto, a regra de 72 fornece uma resposta aproximada à questão "Quão rapidamente esta quantia dobrará de valor?", dividindo 72 pela taxa de desconto ou de juros, usadas na análise. Assim, um fluxo de caixa crescente a 6% ao ano dobrará de valor em aproximadamente 12 anos, enquanto um fluxo de caixa crescente a 9% dobrará de valor em aproximadamente 8 anos.

III. A Freqüência do Desconto e Composição.

A freqüência de composição afeta ambos os valores futuros e presente dos fluxos de caixa. Nos exemplos acima, os fluxos de caixa foram assumidos serem descontados e compostos anualmente, isto é, os pagamentos dos juros e rendimentos foram computados no final de cada ano, baseados no balanço no início do ano. Em alguns casos, entretanto, os juros devem ser calculados mais freqüentemente, tais como com base mensal ou semestral. Nestes casos, os valores: presente e futuro - podem ser muitos diferentes daqueles computados numa base anual; a taxa de juros estabelecida, numa base anual, pode desviar significativamente da taxa de juros efetiva ou verdadeira. A taxa de juro efetiva pode ser calculada, como segue:

onde

n = número de períodos de composição durante o ano (2=semestral; 12=mensal).

Por exemplo, uma taxa de juro anual de 10%, se existe uma composição semestral, produz uma taxa de juros efetiva de:

![]()

Quando a composição se tornar contínua, a taxa de juros efetiva pode ser calculada como segue:

![]()

onde,

exp = função exponencial.

r = taxa de juros anual estabelecida.

A Tabela 3.2 fornece as taxas efetivas como uma função da freqüência da composição.

Tabela 3.2: Efeito da Freqüência de Composição sobre as Taxas de Juros Efetivas

Como você pode ver, quanto mais freqüente torna-se a composição, a taxa efetiva cresce, e o valor presente dos fluxos de caixa futuros diminui.

Anuidades

Uma anuidade é um fluxo de caixa constante que ocorre em intervalos regulares por um período fixo de tempo. Definindo PGTO como anuidade, a linha de tempo para uma anuidade pode ser desenhada como segue:

Uma anuidade pode ocorrer no final de cada período, como nesta linha de tempo, ou no início de cada período.

I. Valor Presente de uma Anuidade no Final do Período

O valor presente de uma anuidade pode ser calculado tomando cada fluxo de caixa e descontando para o presente e daí adicionando os valores presentes. Alternativamente, uma fórmula poderia ser usada no cálculo. No caso das anuidades que ocorrem no final de cada período, esta fórmula pode ser escrita como:

onde

PGTO = Anuidade

i = Taxa de Desconto

n = Número de anos.

Conseqüentemente, a notação que usaremos no resto deste texto para o valor presente de uma anuidade será VP(PGTO, i, n) [1] .

Ilustração: Estimando o Valor Presente das Anuidades

Assuma novamente que você seja o dono da Infosoft, e que você tenha de escolher entre comprar uma copiadora de R$ 10.000,00 à vista ou pagando $ 3.000,00 por ano em 5 anos pela mesma copiadora. Se o custo de oportunidade é 12%, qual delas você escolheria?

O valor presente das prestações excede o preço à vista; portanto, você vai querer pagar $ 10.000,00 a vista agora.

Por outro lado, o valor presente poderia ter sido estimado descontando cada um dos fluxos de caixa para o presente e agregando os valores presentes como ilustrado na Figura 3.5.

Ilustração: Valor Presente de Anuidades Múltiplas

Suponha que você seja um consultor de um fundo de pensão do The Home Depot, e que você está tentando estimar o valor presente de suas obrigações de pensão esperadas, cuja quantia em termos nominais seja o seguinte:

Se a taxa de desconto é 10%, o valor presente destas três anuidades pode ser estimado como segue:

Os valores presentes da segunda e terceira anuidades podem ser estimados em dois passos: Primeiro, o valor presente padrão da anuidade é calculado sobre o período em que a anuidade é recebida, segundo, esse valor presente é levado de volta para o presente. Assim, para a segunda anuidade, o valor presente de $ 300 milhões a cada ano por 5 anos é calculado como $ 1.137 milhões; este valor presente realmente é a partir do fim do quinto ano. É descontado de volta mais 5 anos para se chegar ao valor presente hoje que é $ 706 milhões.

Valor Presente Acumulado = $ 758 milhões + $706 milhões + $948 milhões = $2,412 milhões.

II. Fatores de Amortizações – Anuidades Dados os Valores Presentes

Em alguns casos, o valor presente dos fluxos de caixa é conhecido e a anuidade precisa ser estimada. Este é freqüentemente o caso com empréstimos de cassas e automóveis, por exemplo, onde o mutuário recebe o empréstimo hoje e paga-o em prestações mensais iguais por um extenso período de tempo. Este processo de encontrar uma anuidade quando o valor presente é conhecido é examinado abaixo:

Ilustração: Calculando Os Pagamentos Mensais Sobre Um Empréstimo de Uma Casa

Suponha que você esteja tentando emprestar $200.000,00 para comprar uma casa sob a hipoteca convencional de 30 anos com pagamentos mensais. A taxa percentual anual do empréstimo é 8%. Os pagamentos mensais deste empréstimo podem ser estimados usando fórmula devida para a anuidade:

Taxa de juro mensal sobre o empréstimo = TPA/ 12 = 0,08/12 = 0,0067

Este pagamento mensal é uma função crescente das taxas de juros. Quando as taxas de juro caem, os proprietários dos imóveis usualmente têm de escolher o re-financiamento, não obstante exista um custo adicional para se fazer isso. Examinemos esta questão de se re-financiar ou não posteriormente neste capítulo.

III. Valor Futuro Das Anuidades no Final dos Períodos

Em alguns casos, um indivíduo pode planejar depositar uma anuidade fixa em cada período por vários períodos e querer saber quanto ele ou ela terão no final do período. O valor futuro de uma anuidade no final do período pode ser calculado como segue:

Assim, a notação que usaremos através deste texto para o valor futuro de uma anuidade será VF(PGTO, i, n).

Ilustração: Conta Individual de Aposentadoria (CIA) ou IRA em inglês.

A Conta Individual de Aposentadoria (CIA) permite alguns contribuintes guardar $2.000 por ano para aposentadoria e isento de taxação sobre os ganhos dos rendimentos nestas contas. Se um indivíduo começa a depositar dinheiro numa CIA cedo na sua vida de trabalho, o valor na aposentadoria pode ser substancialmente maior que a quantia nominal realmente colocada nela. Por exemplo, assuma que este indivíduo deposite $ 2.000 ao fim de cada ano, começando quando ela tenha 25 anos, para uma aposentadoria esperada na idade de 65 anos, e que ela espera conseguir 8% ao ano nos seus investimentos. O valor esperado da conta na data de sua aposentadoria pode ser estimado como segue:

A isenção de taxa adiciona substancialmente ao valor porque ela permite o investidor manter o retorno pré-fixado em 8% conseguido no investimento CIA. Se o rendimento foi taxado em digamos 40%, a taxa de retorno pós teria caído a 4,8%, resultando em um valor esperado muito mais baixo:

Como você pode ver, os fundos disponíveis na aposentadoria cai em mais de 55% como uma conseqüência da perda da perda de isenção de impostos (taxação).

IV. Anuidade Dado o Valor Futuro

Indivíduos ou negociantes que têm uma obrigação fixa a atingir ou uma meta a cumprir (em termos de poupança) algumas vezes no futuro precisam saber quanto eles deveriam guardar em cada período para atingir esta meta. Se você está dando o valor futuro e procurando a anuidade – PGTO (VF, i, n) em termos de notação:

Ilustração: Provisão de Sinking Fund sobre um Bônus.

Em qualquer balloon payment loan, somente os pagamentos das taxas são feitos durante a vida do empréstimo, enquanto o principal é pago no final do período. Companhias que emprestam dinheiro usando o pagamento balão ou bônus convencional (que compartilham as mesmas características) freqüentemente depositam dinheiro em sinking funds (fundos para saldo de dívidas, ou fundos de amortizações) durante a vida do empréstimo para assegurar que elas tenham o suficiente na maturidade para pagar o principal sobre o empréstimo ou o valor de face dos bônus. Assim, uma companhia com bônus com valor de face de $ 100 milhões vencendo daqui a 10 anos precisaria guardar a seguinte quantia cada ano (assumindo uma taxa de juros de 8%):

![]()

A companhia precisará guardar $6.9 milhões no final de cada ano para garantir que existam fundos suficientes ($ 10 milhões) para aposentar os bônus na maturidade.

V. Efeito de Anuidades no Início de Cada Ano

As anuidades consideradas até agora neste capítulo são fluxos de caixa no final do período (postecipadas). Mas, o valor presente e o valor futuro, serão afetados se os fluxos de caixa ocorrerem no início de cada período ao invés do fim. Para ilustrar este efeito, considere uma anuidade de $ 100 no final de cada ano nos próximos 4 anos, com uma taxa de desconto de 10%.

Contrastando isto com uma anuidade de $ 100 no início de cada ano para os próximos quarto anos, com a mesma taxa de desconto.

Desde que a primeira destas anuidades ocorre exatamente agora, e os fluxos de caixa restantes tomam a forma de uma anuidade no final do período sobre 3 anos, o valor presente desta anuidade pode ser escrito como segue:

Em geral, o valor presente de uma anuidade no início do período por n anos pode ser escrito como segue:

Este valor presente será maior que o valor presente de uma anuidade equivalente ao final de cada período.

O valor futuro de uma anuidade no início de cada período tipicamente pode ser estimado permitindo um período adicional de composição para cada fluxo de caixa:

Este valor futuro será maior que o valor futuro de uma anuidade equivalente no final de cada período.

Ilustração: CIA – Poupando no Início de Cada Período ao invés do Final.

Considere novamente o exemplo de um indivíduo que deposita $2.000, no final de cada ano nos próximos 40 anos numa conta CIA a 8%. O valor futuro destes depósitos atinge $ 518.113 no final do ano 40. Se os depósitos fossem feitos no início de cada ano ao invés do fim, o valor futuro teria sido maior:

Como você pode ver, os ganhos de se fazer pagamentos no início de cada período pode ser substancial.

Anuidades Crescentes

Uma anuidade crescente é um fluxo de caixa que cresce à razão constante por um período específico de tempo. Se A é o fluxo de caixa atual, e g é a razão de crescimento esperada, a linha de tempo para uma anuidade crescente apresenta-se como segue:

Note que, para se qualificar como uma anuidade crescente, a razão de crescimento em cada período tem que ser a mesma que a razão de crescimento no período anterior.

O Processo de Descontar.

Na maioria dos casos, o valor presente de uma anuidade crescente pode ser estimado usando a seguinte fórmula:

O valor presente de uma anuidade crescente pode ser estimado em todos os casos, menos um – onde a razão de crescimento é igual a taxa de desconto. Neste caso, o valor presente é igual à soma nominal das anuidades sobre o período, sem o efeito do crescimento.

VP de uma Anuidade Crescente por n anos (quando r = g) = n A

Note também que esta formulação funciona mesmo quando a razão de crescimento é maior do que a taxa de desconto.

![]() Esta planilha

de cálculo permite você estimar o valor presente de uma anuidade crescente.

Esta planilha

de cálculo permite você estimar o valor presente de uma anuidade crescente.

Ilustração: O Valor de uma Mina de Ouro

Suponha que você tenha os direitos de uma mina de ouro para os próximos 20 anos, neste período você planeja extrair 5.000 onças de ouro por ano. O preço atual por onça de ouro é $300, mas é esperado aumentar em 3% ao ano. A taxa de desconto apropriada é 10%. O valor presente do ouro que será extraído desta mina pode ser estimado como segue:

O valor presente do ouro que se espera extrair desta mina é $ 16.146 milhões; é uma função crescente da razão de crescimento esperada no preço do ouro. A Figura 3.6 ilustra o valor presente como uma função da razão de crescimento esperada.

+Verificação de conceitos: Se a razão de crescimento e a taxa de desconto crescem de 1%, o valor presente do ouro que será extraído desta mina cresce ou decresce? Por quê?

Perpetuidades.

Uma perpetuidade é um fluxo de caixa constante em intervalos regulares para sempre. O valor presente de uma perpetuidade pode ser escrito como

![]()

onde A é a perpetuidade. O valor futuro de uma perpetuidade é infinito.

Ilustração: Avaliando um Console Bond.

Um console bond é um bônus que não tem maturidade e paga um cupom fixo. Assuma que você tenha um cupom de console bond a 6%. O valor deste bônus, se a taxa de juros é 9%, é como segue:

Valor do Console Bond = $60 / .09 = $667

O valor de um console bond será igual ao seu valor de face (que é usualmente $1000) somente se a taxa do cupom é igual à taxa de juros.

Perpetuidade Crescente.

Uma perpetuidade crescente é um fluxo de caixa que é esperado crescer à razão constante para sempre. O valor presente de uma perpetuidade crescente pode ser escrito como:

![]()

onde FC1 é o fluxo de caixa esperado no próximo ano, g é a razão de crescimento constante e r é a taxa de desconto.

Enquanto uma perpetuidade crescente e uma anuidade crescente compartilha várias características, o fato que uma perpetuidade crescente permanece para sempre põe restrições na razão de crescimento. Ela tem de ser menor que a taxa de desconto para esta fórmula funcionar.

Ilustração: Avaliando uma Ação com Crescimento Estável nos Dividendos

Em 1992, Southwestern Bell pagou $2,73 por dividendos de ação. Seus ganhos e dividendos cresceram em 6% ao ano entre 1988 e 1992 e era esperado crescerem à mesma razão no longo prazo. A taxa de retorno requerida pelos investidores em ações de risco equivalente era 12,23%.

Dividendo Atual por ação = $ 2,73

Razão de Crescimento Esperada nos Lucros e Dividendos = 6%

Taxa de Desconto = 12,23%

Valor da Ação = $2,73 *1.06 / (.1223 -.06) = $46,45

Como um aparte interessante, a ação era negociada realmente a $ 70 por ação. Este preço poderia ser justificado usando uma razão de crescimento maior. O valor da ação está plotado na figura 3.7 como uma função da razão de crescimento esperada.

A razão de crescimento teria de ser aproximadamente 8% para justificar um preço de $ 70. Esta razão de crescimento é freqüentemente referida como uma razão de crescimento implicada.

Combinações e Fluxos de Caixa Irregulares

No mundo real, vários tipos diferentes de fluxos de caixa podem existir simultaneamente, incluindo anuidades, fluxos de caixa simples e algumas vezes perpetuidades: Alguns exemplos estão discutidos abaixo.

Valor do Straight Bond = Cupom (VP de uma Anuidade para a vida do bônus)

+ Valor de Face (VP de um Fluxo de Caixa Único)

Ilustração: O Valor de um Straight Bond

Digamos que você esteja tentando avaliar um straight bond com maturidade de 15 anos e uma taxa de cupom de 10,75%. A taxa de juros atual dos bônus com este nível de risco é 8,5%.

VP dos fluxos de caixa sobre o bônus = 107,50* VP(A,8.5%,15 anos) + 1000/1.08515 = $ 1.186,85

Se a taxa subir para 10%,

VP dos fluxos de caixa sobre o = 107,50* VP (A,10%,15 anos)+ 1000/1.1015 = $1.057,05

Variação percentual no preço = ($1057,05 - $1186,85)/$1186,85 = - 10.94%

Se a taxa cair para 7%,

VP dos fluxos de caixa sobre o bônus = 107,50* VP (A,7%,15 anos)+ 1000/1.0715 = $1.341,55

Variação percentual no preço = ($1341.55 - $1186.85)/$1186.85 = +13,03%

Esta resposta assimétrica para a variação na taxa de juros é chamada convexidade.

Ilustração: Contrastando Bônus de Curto Prazo com Longo Prazo

Digamos agora que você esteja avaliando quatro bônus diferentes - 1 ano, 5 anos, 15 anos, e 30 anos – com a mesma taxa de cupom de 10,75%. A Figura 3.8 contrasta as variações nos preços destes três bônus como uma função da variação nas taxas de juros.

Proposição 1 sobre a Precificação de Bônus: Quanto maior a maturidade de um bônus, mais sensível é as variações nas taxas de juros.

Ilustração: Contrastando Bônus de Cupons Baixos e Cupons Altos

Suponha que você esteja avaliando quatro bônus diferentes, todos com a mesma maturidade - 15 anos - mas de diferentes taxas de cupom - 0%, 5%, 10,75% e 12%. A Figura 3.9 contrasta os efeitos das variações nas taxas de juros sobre cada um destes bônus.

Proposição 2 sobre a Precificação de Bônus: Quanto mais baixa a taxa de cupom de um bônus, mais sensível é para variar com as taxas de juros.

Os dividendos sobre o período de crescimento alto representam uma anuidade crescente, enquanto os dividendos após isto satisfazem as condições de uma perpetuidade crescente. O valor da ação pode então ser escrito como a soma de dois valores presentes.

Descontando uma Anuidade Crescente + Perpetuidade Crescente.

onde

P0 = Valor Presente dos dividendos esperados.

g = Razão de crescimento extraordinário para os primeiros n anos (n = Período de alto crescimento)

gn = Razão de crescimento para sempre após o ano n

D0 = Dividendos Atuais por ação

Dt = Dividendos por ações no ano t

r = Taxa de retorno requerida -> Taxa de Desconto

Ilustração: O Valor de uma Ação de Alto Crescimento

Em 1992, Eli Lilly teve um ganho de $ 4,50 por ação, e pagou dividendos de $ 2,00 por ação. Os analistas esperavam ambos crescerem 9.81% por ano, nos próximos 5 anos. Após o quinto ano, a razão de crescimento era esperada cair a 6% ao ano, para sempre, enquanto a razão de pagamentos era esperada aumentar para 67,44%. O retorno requerido na Eli Lilly é de 12,78%.

O preço no final do período de alto crescimento pode ser estimado usando a fórmula de perpetuidade crescente:

Preço Terminal = DPS6 / (r - gn)

= EPS6 * Razão de Pagamentos em Crescimento Estável / (r - gn)

= EPS0 (1+g)5 (1+gn) / (r - gn)

= $ 4.50*1.09815*1.06*0.6744/(.1278-.06) = $75.81

O valor presente dos dividendos e o preço terminal podem então ser calculado como segue:

![]()

O valor da ação Eli Lilly, baseado na razão de crescimento esperada e taxa de desconto, é $52.74.

O valor presente destas duas anuidades pode ser calculado separadamente e acumulado para se chegar ao valor presente total. O valor presente da segunda anuidade tem que ser descontado para o presente.

Conclusão:

O valor presente mantém-se como uma das mais simples e mais poderosas técnicas em finanças, fornecendo uma grande variedade de aplicações nas decisões pessoais e de negócios. O fluxo de caixa pode ser trazido para o valor presente descontando, e levado para adiante compondo. A taxa de desconto na qual o desconto e a composição são feitos refletem três fatores: (1) a preferência pelo consumo atual, (2) a expectativa de inflação e (3) a incerteza associada com os fluxos de caixa que estão sendo descontados.

[1] Existem outras como FAC(n,i) ou an┐i.